Cosa sono le stablecoin?

1. Cosa sono le stablecoin?

Le stableсoin sono le criptovalute con un tasso fisso o correlato al tasso di un asset reale, come ad esempio 1 Tether (USDT) equivale a 1 dollaro USA (USD). Questa classe di asset digitali contiene al suo interno tutti i pregi di una criptovaluta combinate con la stabilità e la sicurezza di un asset del mondo della finanza tradizionale (vedi USDT, USDC etc.).

2. A cosa servono le stablecoin?

Le stablecoin non solo eseguono perfettamente le funzioni di un mezzo di scambio, ma grazie alla stabilità dei tassi possono essere utilizzati efficacemente come riserva di valore. Questo può consentire alle persone di ricevere lo stipendio in criptovaluta, senza timore di un netto calo del suo tasso. Le stablecoin possono diventare un’alternativa alla valuta FIAT per i residenti dei paesi economicamente instabili, dove c’è l’inflazione elevata. Inoltre, le “monete stabili” possono essere efficacemente utilizzate nel mercato dei prestiti e derivati in criptovaluta. Infine, se parliamo delle stablecoin, non possiamo non evidenziare il loro uso nel crypto-trading, quando i trader comprano questi token (vedi Tether) durante i rialzi e poi li rivendono nei ribassi.

3. A quali asset possono essere ancorate le stablecoin?

Le stablecoin possono essere ancorate a:

- FIAT (esempi: Tether, TrueUSD etc.);

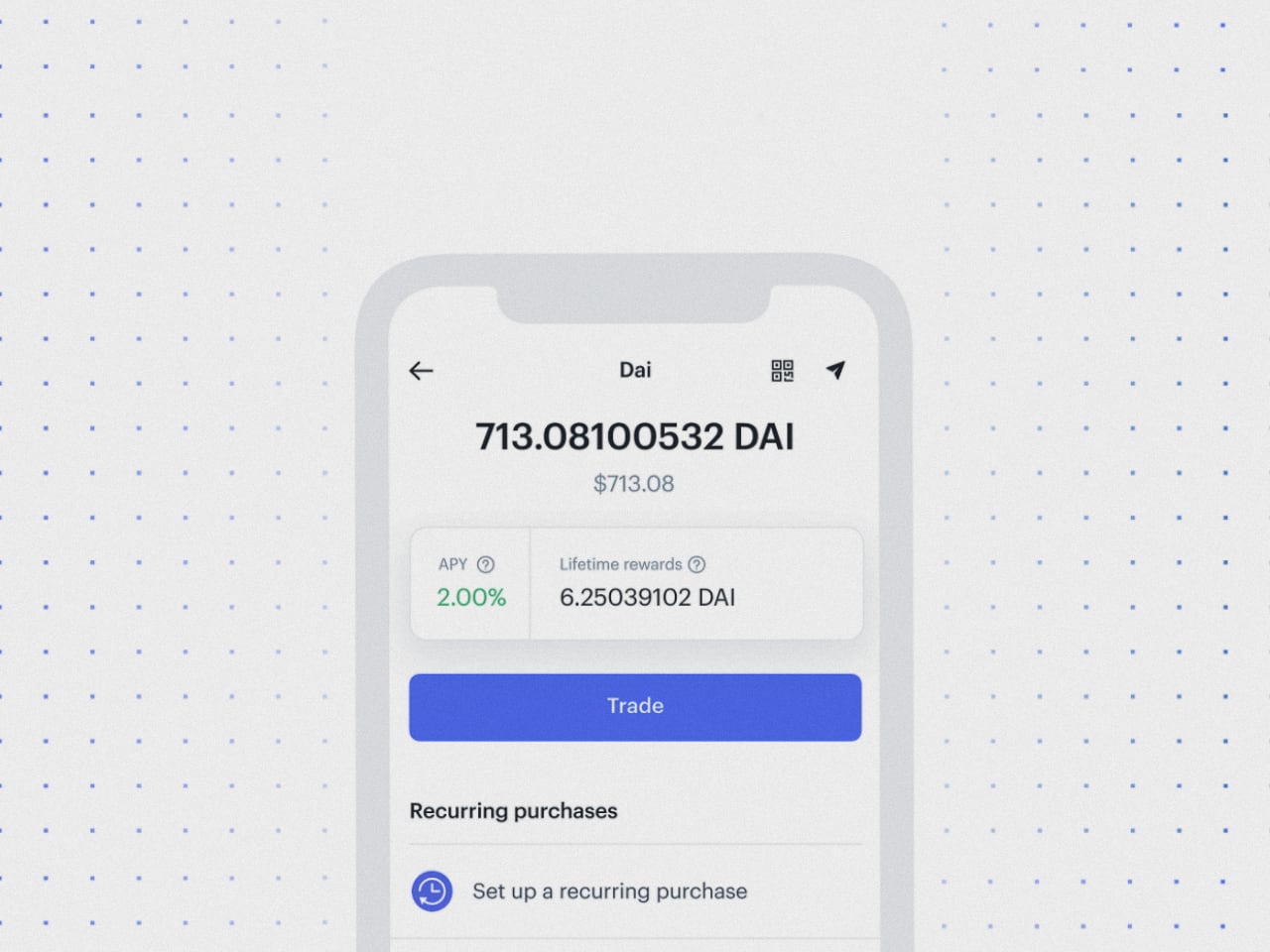

- portafoglio di asset digitali (esempi: BitUSD, MakerDAO, Dai etc.);

- niente (esempio: Seigniorage Shares).

4. Come le stablecoin vengono ancorate al FIAT?

Una stablecoin ancorata al FIAT rappresenta un’obbligazione di debito. Ciascuna di queste stablecoin corrisponde ad un’unità monetaria detenuta da una terza parte (per di più sono le banche che svolgono questa funzione ). Ad esempio, un utente effettua un deposito in USD su un conto bancario e riceve le stablecoin in rapporto 1:1. Quando l’utente sopracitato vuole riprendere i propri dollari, l’emittente della stablecoin liquiderà l’importo appropriato dei token e gli restituirà l’importo richiesto in valuta FIAT.

DigixDAO funziona in modo simile, con l’eccezione che per coprire i token, la startup usa l’oro come garanzia, invece di FIAT.

5. Come le stablecoin vengono ancorate alle criptovalute?

Per ancorare le stablecoin alle criptovalute, viene utilizzato un asset (Bitcoin, Ethereum etc.) o un wallet con il pool di valute digitali. Tali stablecoin, di norma, sono coperte dalle criptovalute in un rapporto superiore a 1:1. Poiché le criptovalute sono altamente volatili, tali requisiti elevati per le garanzie minime riducono i rischi di insolvenza dell’emittente di stablecoin durante i periodi di collasso del mercato.

6. Cosa sono le stablecoin non ancorate a niente?

Le stablecoin possono essere anche non ancorate a FIAT, criptovaluta o qualsiasi altro asset.

Le stablecoin non ancorate sono quelle criptovalute che hanno preso come riferimento il concetto base del FIAT, ovvero non richiedono le garanzie in depositi. Questo concetto implica la produzione delle stablecoin su base decentralizzata, un processo simile a quello utilizzato dalle banche centrali.

Per mantenere il prezzo di una singola moneta più o meno stabile, l’emittente modifica algoritmicamente il volume di produzione di tali stableсoin.

Ad esempio, una stablecoin non coperta ha un rapporto 1:1 con il dollaro americano. Quindi, se il prezzo della stablecoin inizia a superare il rapporto prestabilito, lo smart contract si attiva automaticamente per emettere gli altri token, alzando l’inflazione e abbassando così il prezzo. Successivamente lo stesso smart contract emette tutti i token sul mercato libero fino a quando il prezzo non raggiungerà il target di riferimento, ovvero 1:1. D’altra parte, l’emittente ha l’obbligo di riacquistare i token nel caso di crollo del prezzo, creando deflazione. Se invece il metodo sopracitato non funziona e il prezzo della stablecoin rimane ancora inferiore al rapporto 1:1, allora l’emittente del token emette le cosiddette “Seigniorage Shares”. Queste ultime consentono ai detentori delle stablecoin di ricevere i dividendi in futuro, che consentono di coprire le perdite derivanti dalla volatilità del tasso.

Non è difficile immaginare che la sostenibilità di un tale sistema dipenda direttamente dalla domanda di questo tipo di token. Questo schema potrebbe crollare se gli utenti perdono la fiducia in tali token (specialmente se il loro tasso continua a diminuire, le opportunità di riscatto delle monete sono esaurite e c’è poca o nessuna richiesta per le Seigniorage Shares).

Esempi delle stablecoin basate su Seigniorage Shares sono: Basis e Havven.

7. Quali sono i vantaggi e gli svantaggi delle stablecoin coperti da FIAT?

Vantaggi:

- facile da capire;

- resistenza alla volatilità;

- scarsa vulnerabilità agli attacchi hacker (poiché il FIAT di copertura non è contenuto nella blockchain).

Svantaggi:

- la necessità di fidarsi di una terza parte - una banca che contiene la valuta FIAT di copertura;

- è richiesta la partecipazione di una terza parte: un revisore che verifichi la conformità del volume della copertura collaterale con l’offerta dei token immessa sul mercato;

- ritiro costoso e lento della valuta FIAT;

- alto grado di regolamentazione e di controllo (KYC/AML).

8. Quali sono i vantaggi e gli svantaggi delle stablecoin ancorate alla criptovaluta?

Vantaggi:

- Non è necessario affidarsi ad una terza parte che fornisca i servizi di custodia della criptovaluta di copertura;

- il livello della decentralizzazione è molto più alto;

- le transazioni “on-chain” consentono di regolare più rapidamente l’offerta delle “stablecoin”

- maggiore liquidità rispetto alle stablecoin coperti da FIAT;

- la trasparenza è garantita dalla blockchain e non necessita di un revisore esterno (il monitoraggio è disponibile per tutti).

Svantaggi:

- Il grado di stabilità non è così elevato come quello delle stablecoin ancorate a FIAT;

- la dipendenza dal ROI della criptovaluta alla quale è ancorata la stablecoin;

- un sistema leggermente più complesso (smart contract) rispetto alle stablecoin ancorate a FIAT.

9. Quali sono i vantaggi e gli svantaggi delle stablecoin non coperte?

Vantaggi:

- Non c’è la necessità di coprire stablecoin con valuta fiat o con altri asset digitali;

- In teoria, la stablecoin non coperta è più decentralizzata ed indipendente, poiché non ha alcun vincolo con le valute fiat o con le altre criptovalute (tuttavia, con un ribasso generale del mercato, è possibile verificare una diminuzione della domanda di Seigniorage Shares).

Svantaggi:

- Meccanismo monetario più complesso;

- la necessità di una domanda costante per questo tipo di stablecoin, altrimenti crolla;

- un alto grado di volatilità quando si verificano crolli dei mercati (ad esempio, in caso di un crollo, potrebbe essere difficile riscattare le monete);

- la complessità dell’analisi e delle valutazioni del ROI di tali sistemi monetari.